最近这段时间,整个投资圈都很慌,慌到不知道该投点什么。从一般老百姓的角度来看,似乎能够投资的东西,都在变得“失去吸引力”。

前几天,央行“超预期”降息,MLF下调15个基点,银行存款利率进一步下调。人民币国债的收益率在近期也是一路走低,3年和5年期的国债年利率已经跌破了3%,是近年来的“首次”。

城投债打破了“刚兑的信仰”,不少债务杠杆率比较高的地方政府,最终也没有办法如期将自己的高息城投债兑付,出现了逾期的现象。

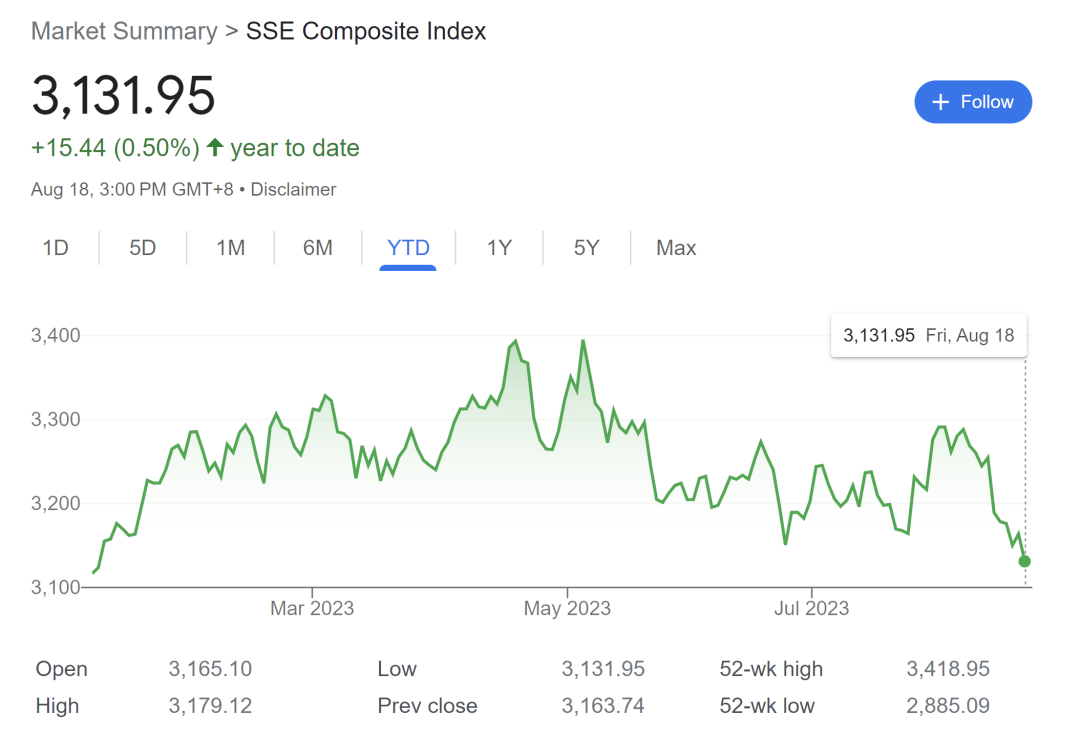

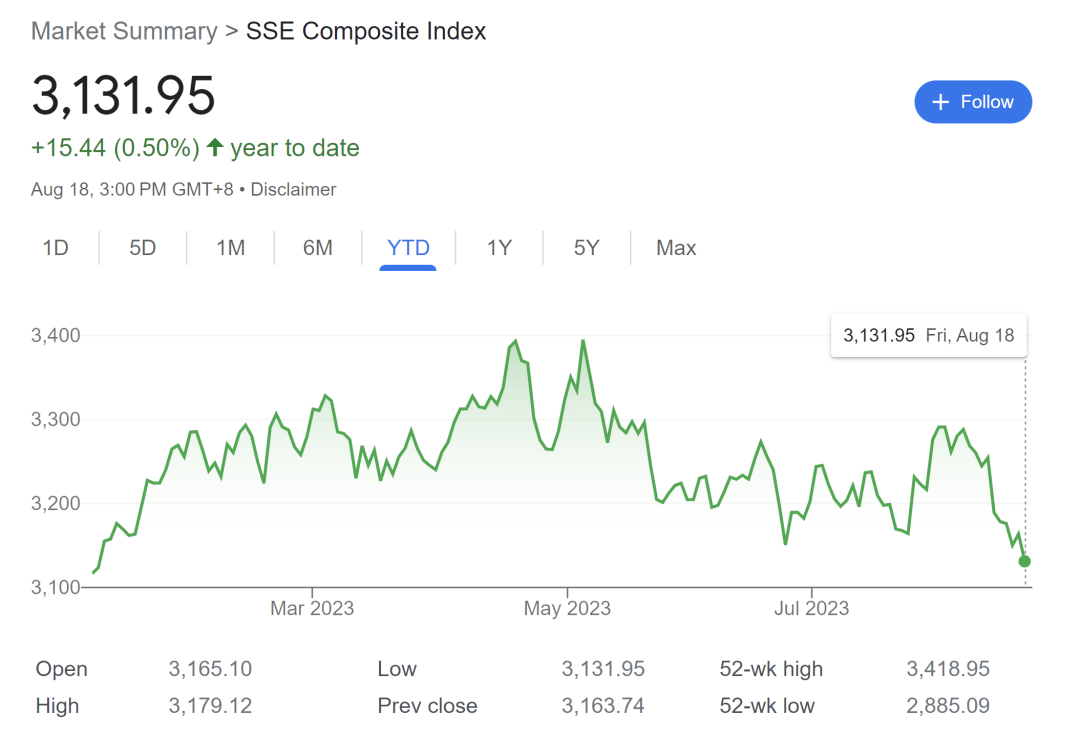

股市的表现也不好过,虽然国家在最近的“Z治局会议”上明确提出要“要活跃资本市场,提振投资者信心”,但是市场似乎并不买账,大A股今年来只涨了0.5%,仍旧在3100点附近横盘。

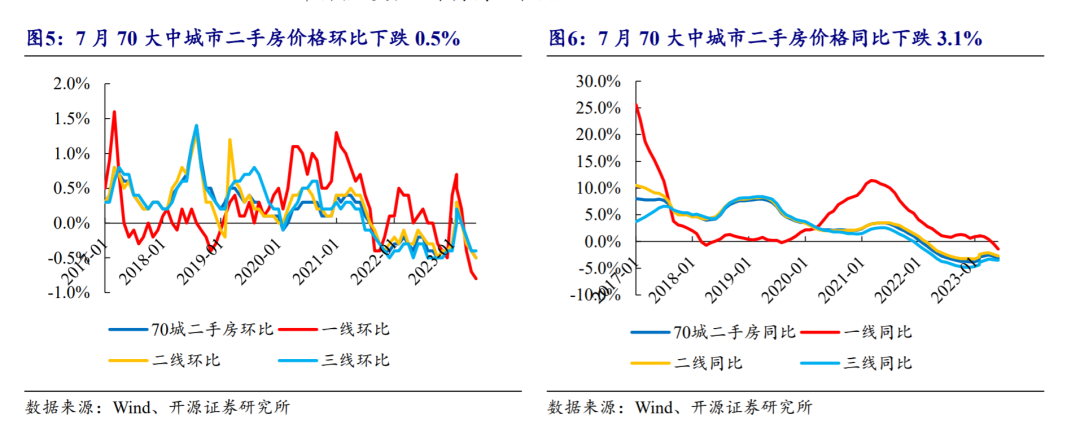

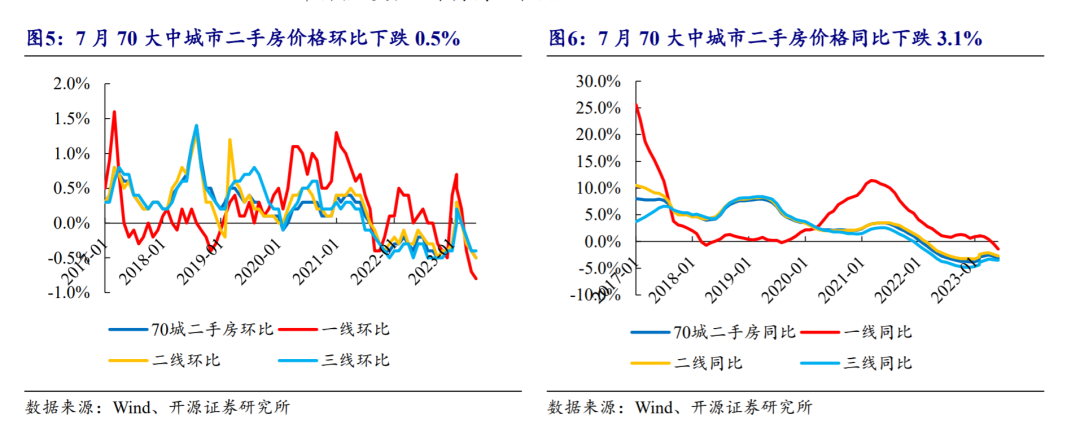

房地产跌跌不休,尽管国家发布了很多政策来给房地产“托底”,也不断在调降存量房贷的贷款利率,却仍旧没有办法止住房价的下跌。

人民币汇率在持续贬值,已经跌破7.28;今年以来,人民币对美元即期汇率累计贬值约4%,离岸人民币对美元汇率累计下跌约4.5%。

(新华社资料图)

今天的我们似乎真的进入了一种“资产荒”的境地,或许很多人确实是因为手里没钱而没法投资,但就是有钱想去投资的,可能今天也不知道该买点什么了。

随着美元走高,人民币汇率连跌。离岸人民币兑美元汇率一度跌破7.28,创近7个月低位。在经济市场波动,人民币持续贬值的形势下,如何保护手中的财富是当下亟待解决的重要问题。

内地高净值客户将投资的目光逐渐从国内市场扩展至国际市场。海外资产配置成为一种新兴趋势,香港保险成为很多人稳健增值的选择。因为香港保险是以美元计价的,以此来对冲人民币贬值的风险。

保险公司作为自负盈亏独立经营的市场,个体当然会倒闭,但即使香港保险公司面临倒闭的境地,也在监管机构的安排下被其他公司接管。保单也不可能会失效,“保单无风险”就是这个意思。

保险公司是所有金融机构里最安全的,银行都是靠保险公司做担保。

比如国内法律只敢担保银行存款50万以内是刚性兑付,但是保险都是百分百刚性兑付,这就是监管的底气。一百多年的雷曼兄弟有破产,AIG也破产,但是美国救得是保险(而且当时不是AIG保险出问题,而是AIG的投资部门押宝了次贷)所有的公司都有可能倒闭,包括国有银行和国有保险公司,但是所有的保险保单都不可能失效。

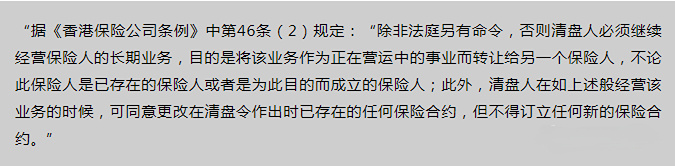

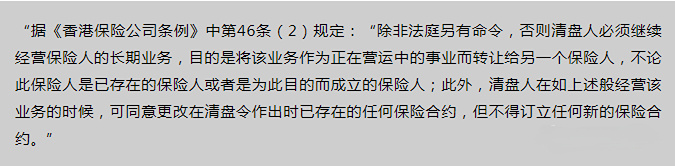

保险公司倒闭,一种是由于资不抵债导致的清盘,一种是保险公司股东由于业务结构变化等原因出让保险公司。

无论是哪种情况,保险公司破产或清盘都要获得保监批准,出让保险公司的保单都会作为负债转移给新的受让保险公司,受让保险公司需继续履行保单合同。

所以,保险公司可以倒,保单不会倒。

意思就是如果真的有被清盘的那一天,这家保险公司的业务会被另一家保险公司或因此成立一家保险公司来接手被清盘的保险公司的长期业务。

并且,香港政府在每家合法经营的保险公司的核心精算部门,都会指派政府任命的精算师,从而从公司内部监管保险公司的运作,保障客户利益。如果是境外保险公司在香港注册,所经营业务与母公司独立核算。如果母公司出现财务风险,香港政府指定的精算师,会绕过保险公司董事会,直接上报香港政府。香港保监会有权力冻结该公司的资产,不容许离开香港,以优先保护客户利益。

这个防线并不是摆设,2008年金融海啸事件足以充分说明。

08年世界顶级投资银行商业银行都大量破产倒闭,但保险公司依然稳健如初。

那保单是没问题,但是保单利益是否会受损呢?

香港保监处规定经营不善的保险公司会有再保公司或者其他规模大的保险公司收购继续经营,以确保客户的权益。所以客户最多只会因保险公司经营不善损失红利收益但保障类投保保额肯定是100%得以保障的。

例如,每出售一份寿险,香港保险监理处都会要求香港保险公司把该份保单80%价值的资产维持在香港,以便更好地保障投保人的利益。

香港保险市场是亚洲最大保险市场,保险业是香港最古老的行业,从1841年鸦片战争开始至今,香港保险业已经走过了170多个年头,从未有保险公司破产案例。

1、高回报率

香港保险采取复利分红的方式。一般复利为6-7%,相当于单利至少10%以上,而且这部分收益是持续稳定的产生,到后期资金会呈现指数化增长。相对比内地主流的增额终身寿险长期收益不超过3%,显然香港保险更具有吸引力。

比起单一的判断未知货币走势,长期稳定的高回报以及保障显得更重要。

2、对冲人民币贬值风险

如果你已经配置了香港储蓄分红险,并支付了保费,那你应该感到高兴!因为你的美元资产不仅享受到高达7%投资回报,还受益于汇率的优势,抓住了汇率波动的机会。香港储蓄险不仅可以外币投保,还能将保单里的钱,转换成其他货币。因此,当人民币贬值时,香港保险的价值反而会升高。未来人民币和美元的走势难以预测,赴港投保,持有两种货币,对于消费者而言,相当于为自己的资产构建了一种货币贬值的对冲机制。

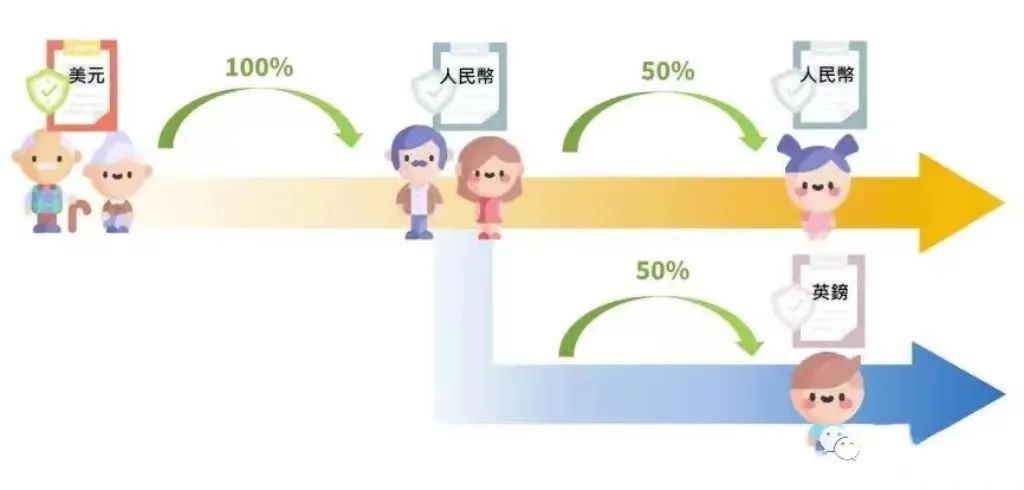

目前可以自由转换的货币,最多有9种:人民币、美元、英镑、欧元、澳元、加元、新加坡元、港元、澳门元。

如果你选择5万美元的保单,已经连续交了3年保费,还剩2年没交,那你应该感到开心吗?

有点复杂,因为已支付的15万人民币保费获得了汇率红利,但剩下保费还需将人民币兑换成美元支付。好消息+坏消息,会不会相互抵消?

3、无限次更改受保人

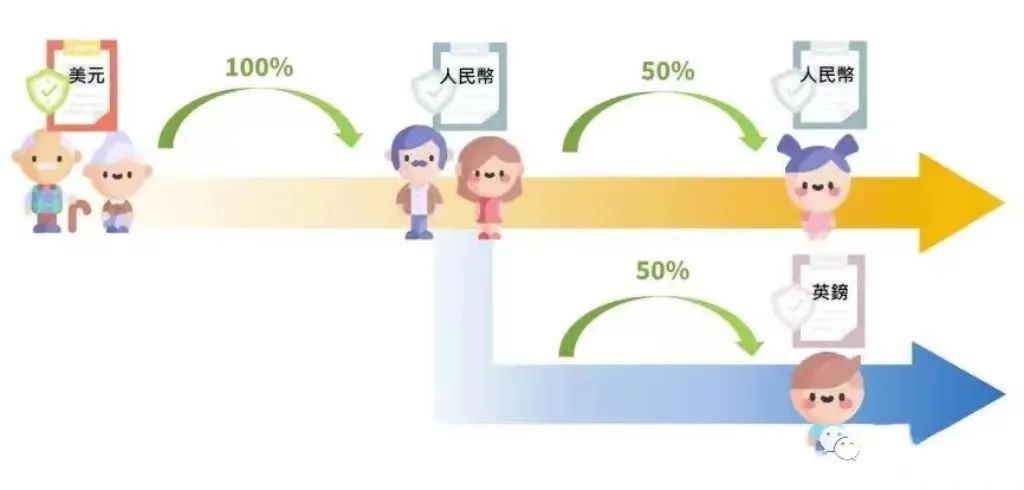

香港保单的受保人(也就是被保人),可以无限次更换。

比如妈妈是投保人,女儿为被保人,那么被保人就可以更改为女儿的孩子,女儿的孩子也可以传给下一代,一直延续下去。

也就是说,一张储蓄单可以世代传承。

4、简易信托

香港保险具有简易信托功能,又称类信托。

被保人可以跟保险公司,约定好身故赔偿金的支付方式,可以按月、按季、按年将保险金支付给受益人。

5、保单拆分

内地保单是不能拆分的,而在香港,可以根据自己的意愿拆分,一份保单可以拆分成无数份,把财产分给想给到的人。

所以一张保单,可以根据需求灵活拆分,甚至在拆分时,如果有其他货币需求,也可以进行货币转换,若有留学、移民等需要,就可以一步到位了。

6、红利锁定&红利解锁

红利锁定最早是由宏利在2016年时开发出,而后友邦又在锁定红利的基础上增加了解锁功能。

红利锁定:比如说当保单拿满15年时,已经累积了一部分红利,如果你感到近几年经济形势不好,可以将保单中的红利锁定;

红利解锁:当你感到经济形势好转的时候,可以把锁定的红利释放出来,重新参与投资。

1、现在或未来有跨境活动需求的。例如有子女留学、家庭移民规划者。

2、有资产配置需求的中高净值人群和家庭。香港保单可归属于境外的多元货币资产。

3、有财富传承需求。香港储蓄分红险,一张保单不止可以传承多代人,还可以按意愿拆分保单传承给多个人,这应该是财富传承最为简便、无成本的方式。又或者可以将保单装入家族信托或者以保险金信托来进行财富传承。

4、想追求具有差异化的性价比,并认可长期投资获得稳定回报的人群。

香港保险适合有一定经济实力,倾向于长期规划,有跨境活动需求以及多元化资产配置需求的人群或家庭。

选择具体产品时,还要根据自身的实际情况和需求,综合考虑产品的细节,选择适合自己的保单规划。

对于需要配置美元资产的客户来说,无论何时入场都是合适的。

一份香港保单需持有较长时间,并且可通过无限次更改被保人来实现资产代际传承。几十年甚至几百年的时间里,汇率经历了无数次涨跌,无论是6.5还是7.3,汇率波动不必过分担忧。

此外,香港保险的保费优惠折扣在不同时期有所不同,不能保证能抓住每一波优惠和利率红利。配置美元资产需要从更宏观的角度来考虑,关注整体大局才更为重要。

简单且快捷,香港的保险是出了名的“严核保、宽理赔”,因此理赔并没有太大问题。如果没有在投保前隐瞒病史,都能正常理赔。

看比较对象。国内保险与香港保险,有显著的不同,这也是很多人担心的地方。实际上,香港的保险与美国、新加坡等发达国家的保险产品相差不大。由于香港靠近内地,因此有很多人选择前往香港投保。

总结来说,面对投资风险,最重要的不是有抵抗风险的能力,而是有规避风险的前瞻性头脑。这样,即便遭遇经济寒潮或者意外,也能逆袭进入更高阶层。