我们知道购买保险不仅是产品,更是未来幸福生活的规划,

例如,养老金计划,当我们做这个计划时,我们需要从整体出发,根据我们目前的情况和对未来退休生活的期望,比如什么时候退休,退休后每个月需要多少钱,什么时候开始准备,以及如何准备一系列的研究,

香港有很多储蓄保险产品,所以哪些产品更适合养老金,哪些优缺点,哪些更适合自己的计划,今天我想根据产品类型做一个全面的分析和比较,以便您参考,以便做出更好的选择。

今天我们主要分析三类,分别是分红型年金、分红型终身寿险、分红型增额寿险

今日分享内容:

1、分红终身寿险做养老规划有哪些优缺点?

2、分红型年金保险做养老规划有哪些优缺点?

3、分红增额寿险做养老规划有哪些优缺点?

一、分红终身寿险做养老规划有哪些优缺点?

分红终身寿险是今年的热门产品,代表产品有香港盈御多元货币2、意味着丰富,全球货币储蓄计划,匠心传承,密汇,富饶传承3、万年青储蓄计划等

这类产品的保证部分相对较低,收入主要来自股息。一般预期收入在20年5.5%左右,30年6%左右

如果没有固定的返还,可以根据自己的需要选择时间提取

比如富通的匠心传承、永明万年青储蓄计划、友邦即将上线的盈宇3主要是早期提取,比如225、556、如果养老规划比较晚,这类产品是不错的选择,

以下三个案例可供参考:

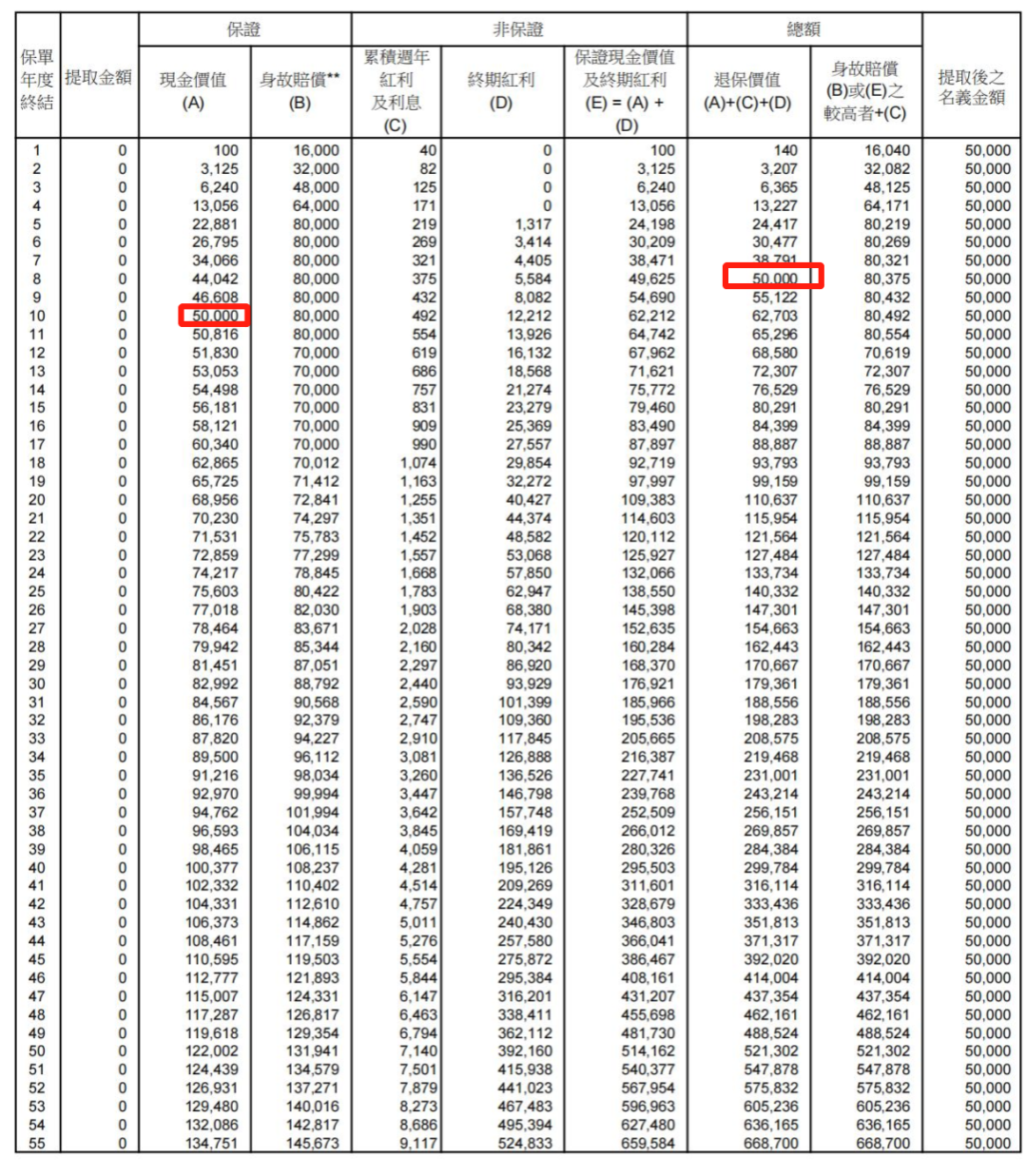

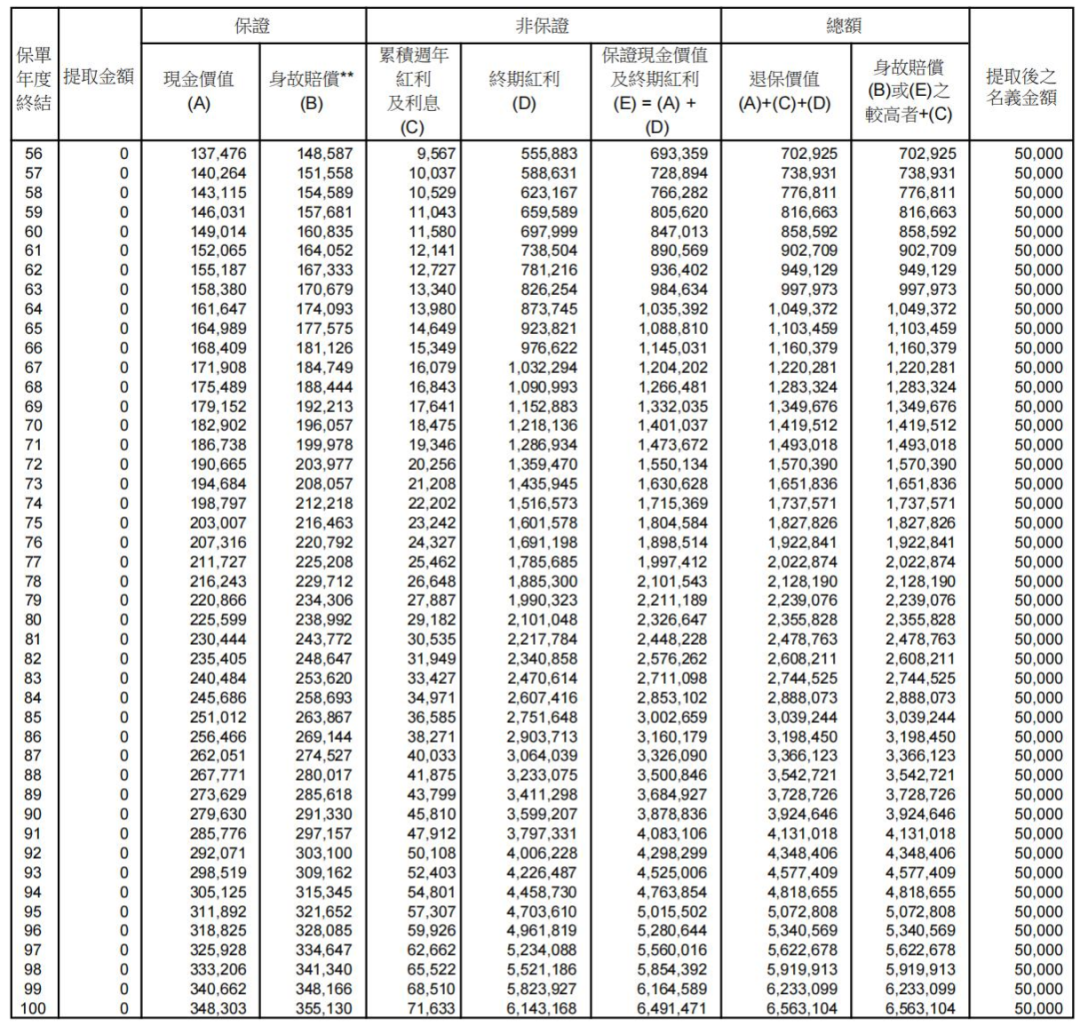

案例一:富通匠心传承225

59岁时,他每年支付10万元和2年,总保费为20万元。第二年年底,他每年提取总保费的5%,即1万元至终身。99岁时,他已收到39万元。此时,账户仍有39万元,总本金为72万元和3.6倍,预计回报率为5.56%

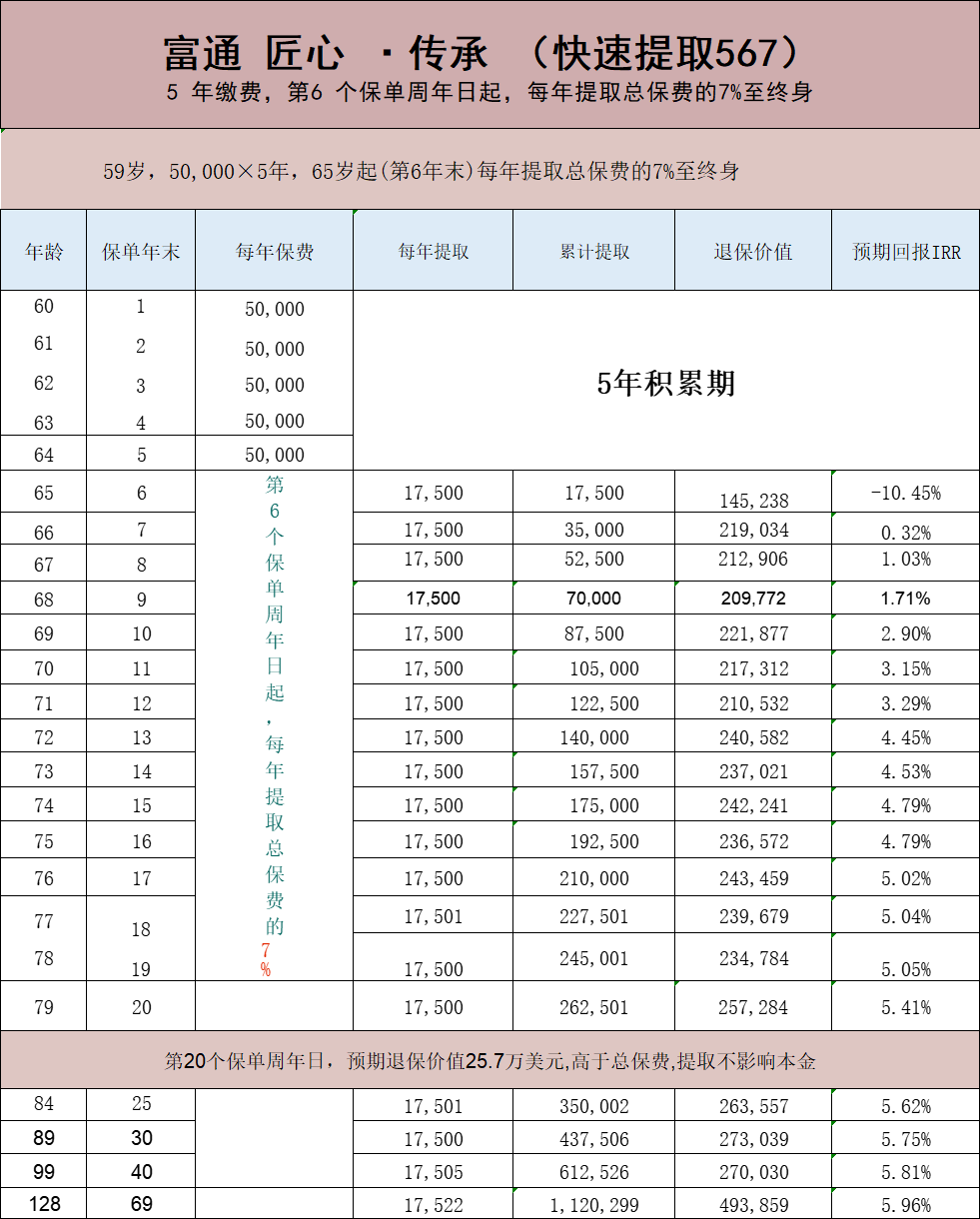

方案二:富通匠心传承5677

59岁时,他每年支付5万元和5年。从第六年底开始,他每年提取总保费的7%,即1.75万元至终身。99岁时,他提取了61.2万元。此时,账户仍有27万元,总提取88.2万元,本金4.4倍,预期收入为5.81%

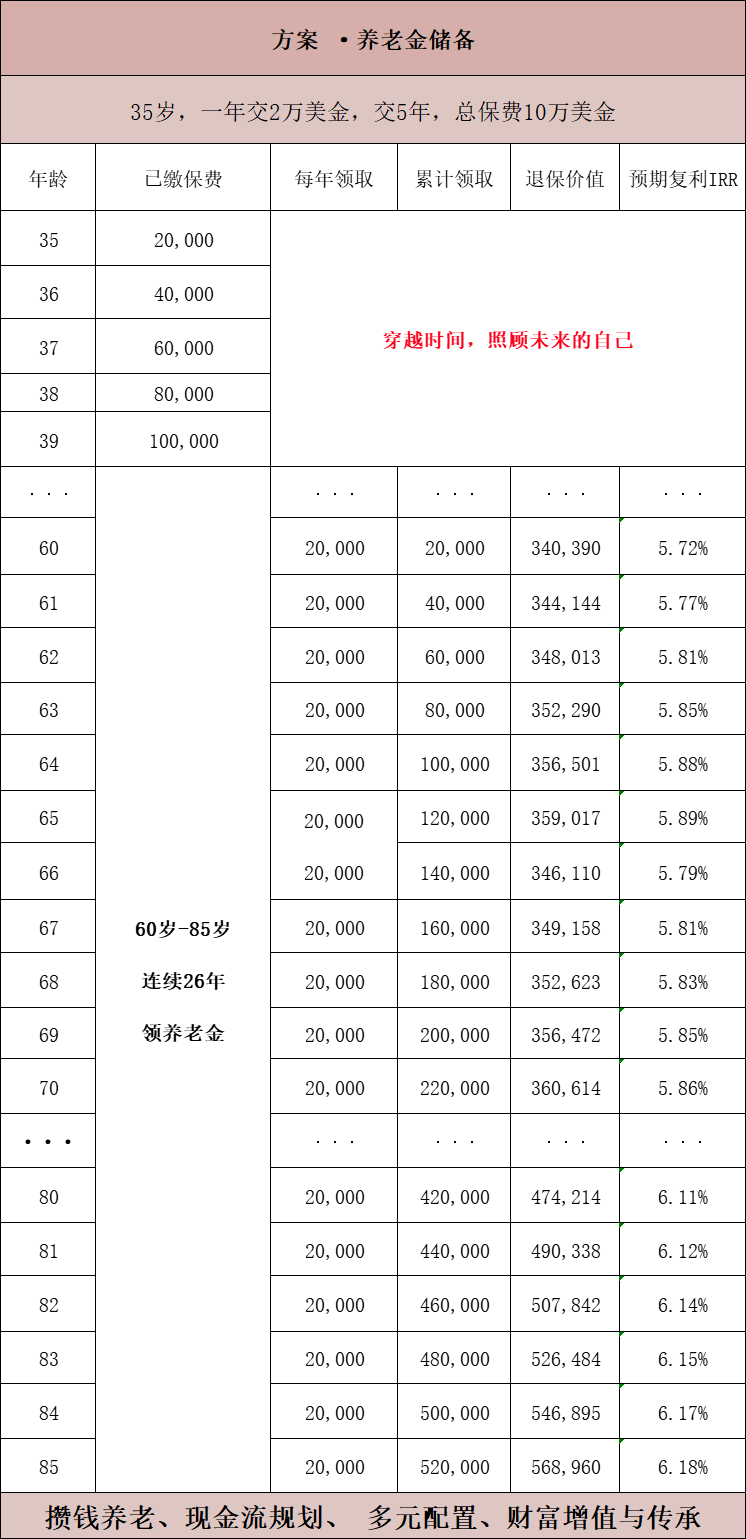

方案三:年轻人养活自己的未来

从35岁开始,一年交2万,交5年,总保费10万,60岁开始每年提取2万,85岁时提取52万,此时账户还有57万,共提取109万,本金10.9倍。

我们可以看到,规划杠杆越年轻,335岁的案例可以有10.9倍的杠杆,

这类产品做养老规划的优点是预期收益高,因为保障部分相对较低,保险公司会投入大部分资金来赚取更高的收益,

还有很多功能,比如可以有各种各样的货币选择,更换被保险人,死亡理赔可以有很多方式给受益人,这样不仅可以对冲货币贬值的风险,还可以实现继承的功能,对于想要兼顾养老和继承的朋友来说是一个不错的选择。

二、分红型年金保险做养老规划有哪些优缺点?

分红型年金保险是指既有固定返还,又有分红,

固定返还是指按照约定的期限返还一定金额,如保单第几周年或被保险人多大年龄。例如,有些产品可以返还保费的2%或2.2%,

分红一般是指周年红利和终期红利,

代表性产品有赤霞珠、息享年2、因为爱无忧等产品的保证部分比较高,所以预期收益没有那么高

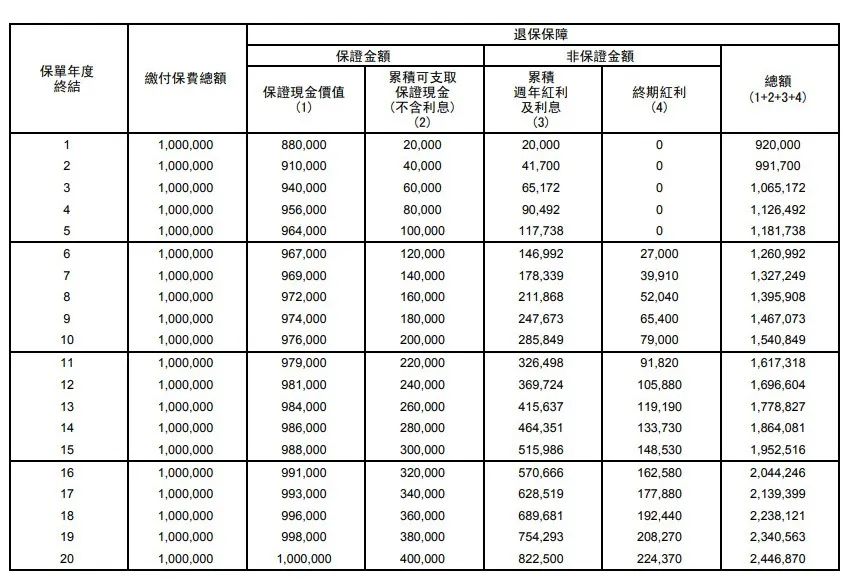

方案一:立乔人寿享受2年

60岁时,张先生支付了100万元的保费。自第一个保单周年以来,张先生每年可提取4万元(2万保证+2万非保证)

80岁时总提取80万,此时账户还有122.4万,总收入202.4万,本金的两倍

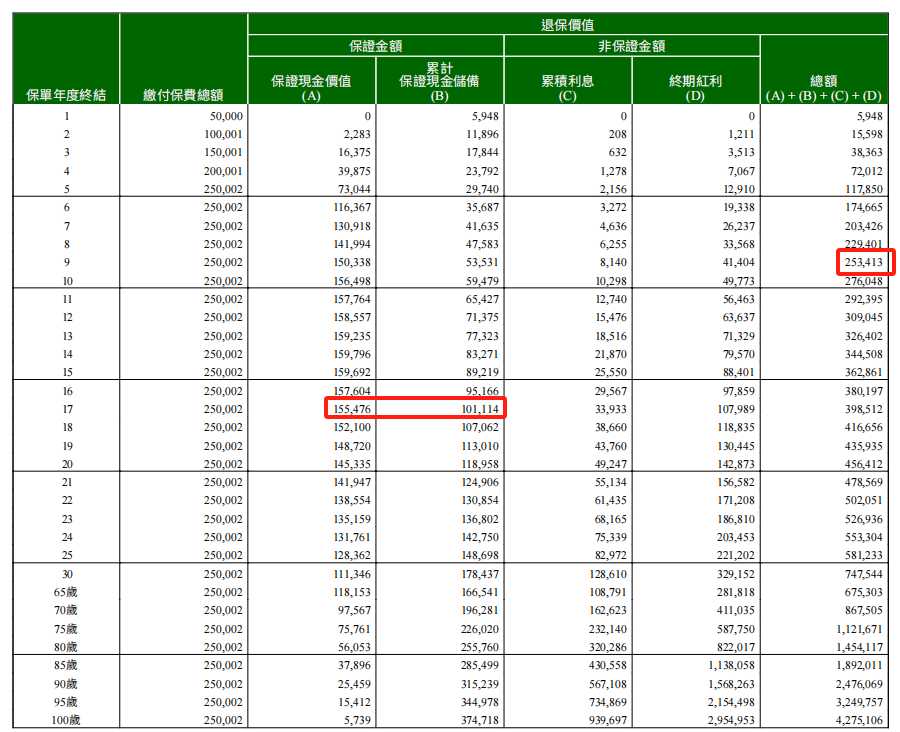

方案二:宏利赤霞珠

方案二:红利赤霞珠

37岁女士一年交5万美元,交5年,总保费25万美元

每年固定年金返还5948美元,相当于总保费的2.34%。如果账户中没有提取增值,每年都会有终期红利。

65岁时,账户总额为67.5万,本金的2.7倍

这类产品的特点是保证收入相对较高,所以整体收入较少,没有多种货币可供选择,不能更改被保险人,因此继承功能有限,

如果你只想做一个养老金计划,想要更稳定,可以有更高的股息收入,那么这种股息类型的年金保险可以选择。

三、分红增额寿险做养老规划有哪些优缺点?

分红式增额寿险,由于保证部分较高,保险金额增加,以及最终分红,因此被称为港版增额寿险

这类产品主要以中国背景下的中央企业保险公司为代表,如太平辉煌世代、太平洋世代新享等,15年左右即可返本,长期预期回报在5左右

案例:太平洋世代鑫享

35岁张先生,一年交1万,交5年,总保费5万

第20年时保单预期收益为11万,本金2.2倍

第40年时保单预期收益为30万,本金3倍

因为保证部分比较高,所以整体收益就会少一些

这类产品的特点就是保证部分高,预期收益会比分红型终身寿险低一些,没有多元货币可以选择,可以变更被保人,拆分保单,

达到一定保费还可以入住国内养老社区,太平洋总保费30万美金,太平180万港币就可以对接国内养老社区

如果想追求稳健的长期收益,这类产品是不错的选择。