7月1日,央行在中午发布公告,将进行国债借入操作,在当前市场收益率大幅下行的背景下,这个消息如同压死骆驼的最后一根稻草,截至7月3日下午17时,银行间30年期利率债活跃券收益率下行0.25BP至2.4575%,而短端收益率跌幅更大。

现在市场上投资者分两派:

一派觉得:长债下跌就是买入机会。

觉得长期债券利率并不是央妈干预行为,而是市场经济。

若经济持续不好的话,未来长期债券利率会继续走低。逢跌就买说不定还可以提高未来投资收益。

一派觉得:先避避风头。

按道理,债券期限越长利率越高,但是现在10年期国债2.3%,30年前国债2.5%,期限多出去20年利率仅高了0.2%,这个有点不合理。

买长期国债的都是在赌市场利率走低,因为债券价格变化与期限正相关,如果降息的话,期限越长的债券价格涨幅越大。

不管市场观点多么不一致,我们始终认为,投资的基本逻辑是稳中求升,在稳健的基础上既做到资产的升值,又对生活得到保障。

所以在国债这种相对稳健的产品都出现波动的情况下,我们更倾向于向购买香港储蓄保险。

1、香港储蓄分红保险最重要的优点——稳定

香港储蓄保险的产品投资期很长,可以长达百年(类似信托的时间)。

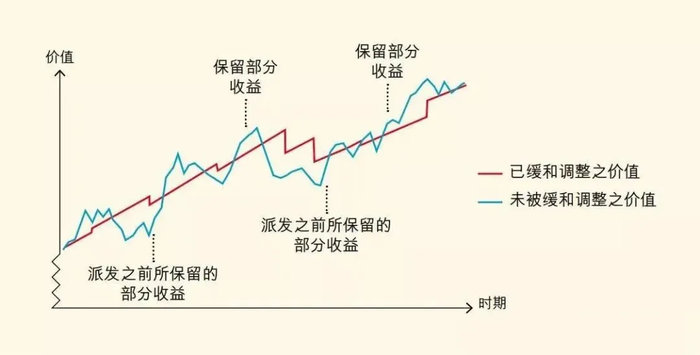

这么长的时间,会穿越若干个投资周期,经历经济的繁荣与萧条、利率的升高和走低,并保持着一个长期并且适中的收益率。

这样的收益率在经济繁荣时期可能不会特别吸引人,但却能在经济萧条时期带来可观的稳定回报。

作为保险产品,香港储蓄分红保险受到香港保监局的严格监管,安全性远远超过普通的金融平台。

在保证保本和一定比例的保证收益前提下,还能提供可观的分红。这么看来,一份长期、稳健的香港美元储蓄保险,绝对是帮我们资产稳定增长的最佳选择。

2、高收益,也是香港储蓄分红保险的重要优点

香港的储蓄分红美元保单预期年复利可达6-7%,相对于内地年金险回报在3%左右,具有很大的优势。

全球化资产配置对于中产及高净值人群是个必然趋势,香港储蓄分红险是一个进可攻退可守的多元货币资产。

用配置香港保险的方式,间接定投美元资产,在人民币汇率下降的风口,对冲汇率风险,是最佳的海外资产配置之一。

3、无限拆分,无限传承,隔代投保的类信托化产品

香港保险更具独特魅力的,是其产品的类信托化。

所谓类信托化,即指香港人寿保单可以无限次变更投保人和受保人,预设后备投保人和受保人,一份保单可以分拆成N份保单给多人。

另外,祖孙之间隔代投保常态化,受保人身故后,保险理赔金可以选择按年、按月、定额领取。

这样的产品设计,已经将人寿保险产品与家族信托产品初步融合,各取所长,可以做到将保单世代传承给子孙了。

这就避免了保险金信托的弊端,为欲设立家族信托却够不到门槛的大量中产阶层家庭,推陈出新了一款保险+信托的新工具,因此,现在的香港保险受热捧也是情理之中的事。

这次的超长期特别国债在央妈的主动干预下出现了连续下跌,使得原本稳健的投资产品变得具有波动性。

在目前国内投资渠道相对有限,又想要稳健增值的,不妨考虑投资港险。香港保险还是多币种保单,有利于分散风险,还可以无限次更改受保人、增设第二持有人、保单分拆等功能,非常适合投资和传承。

大家可以根据自身需求,选择适合的投资方式,让资金更好地保值增值。