在香港“大市场,小监管”的金融框架下,保险公司享有高度灵活的资金运作权限,能够高效布局全球投资。然而,在全球经济版图重构的当下,资源稀缺、消费疲软以及监管趋严,正加剧保险业的竞争态势。

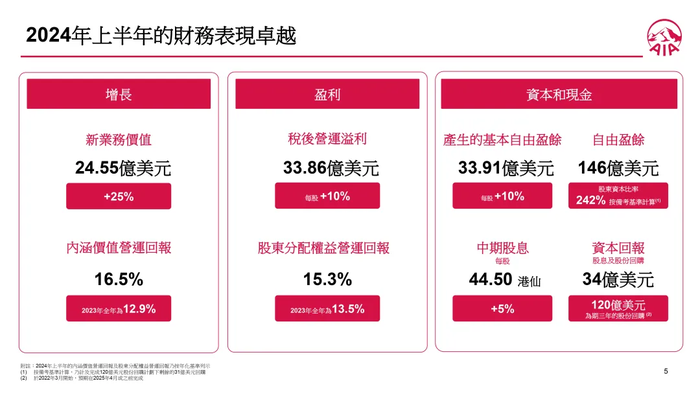

近期,友邦保险发布的2024年中期业绩报告揭示了其强劲实力:总投资资产跃升至2,378亿美元,新业务价值同比增长25%,刷新历史纪录,再度以卓越的投资表现引领行业潮流!

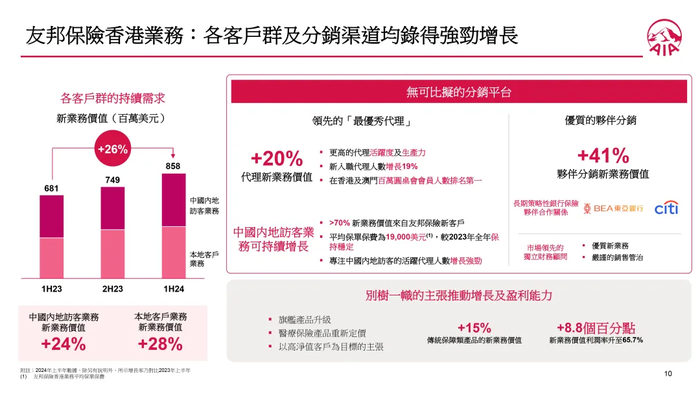

截至2024年6月30日,友邦新业务价值达到24.55亿美元,较去年同期激增25%,创下历史新高。其中,香港地区以9.6亿美元的新业务价值继续稳居集团贡献榜首位!

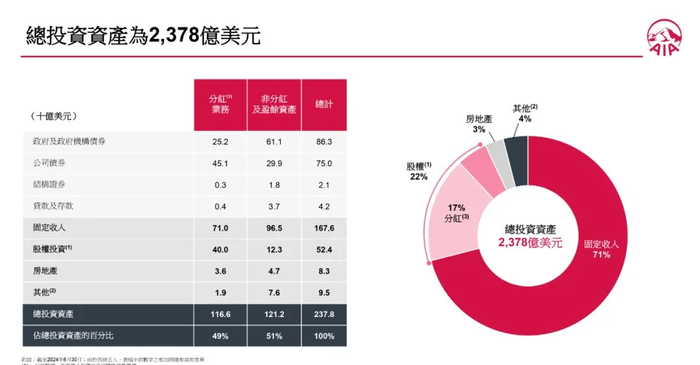

2024年上半年,友邦投资资产总额高达2,378亿美元,不仅超越了2023年全年总额(2,359亿美元),更彰显其卓越的投资业绩。固定收益资产占据主导地位,占比高达71%,而房地产投资仅占3%。

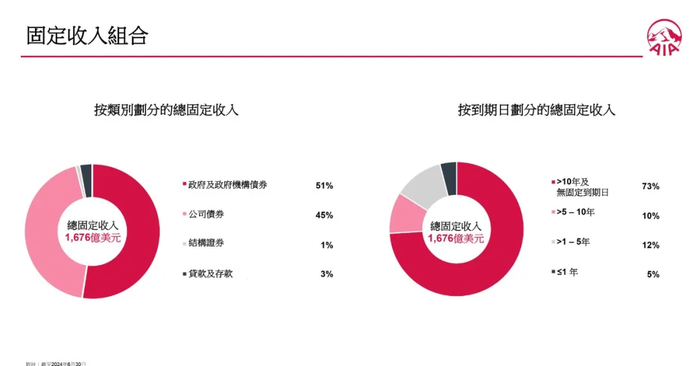

友邦在固收类资产上的投资总额为1,676亿美元,其中73%的投资周期超过10年。

具体分布为:10年以上占比73%,5-10年占比10%,1-5年占比12%,1年及以下占比8%。相较于2023年上半年,友邦在维持长期投资策略的同时,也增加了对极短期资产的关注。

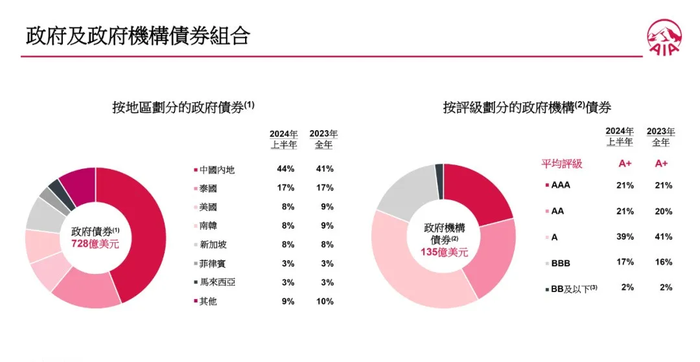

友邦在政府债券及政府机构债券上的投资总额为863亿美元,主要分布于亚太地区。其中,中国内地占比44%,泰国占比17%,美国、韩国、新加坡各占8%,菲律宾及马来西亚各占3%。这些政府机构债券中,81%的评级为A及以上,平均评级达到A+。

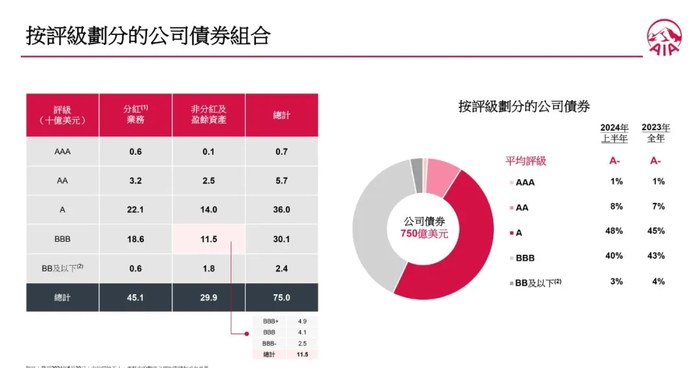

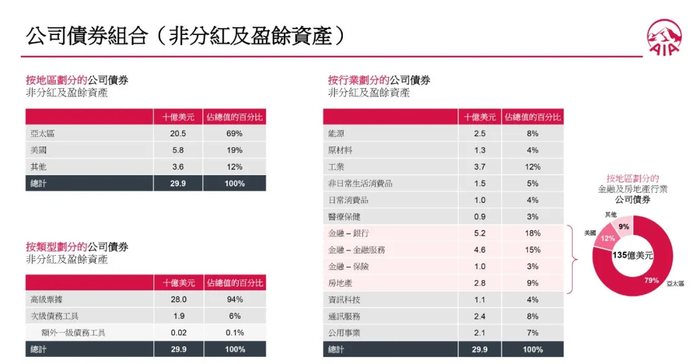

友邦投资公司债券总额为750亿美元,平均信用评级为A-。主要投资于A和BBB评级的债券,合计占比88%。在金融及房地产行业的投资尤为显著,达到135亿美元,占比45%。

此外,工业、能源、通讯等领域也有较大份额的投资,展现了其广泛的投资视野。

以上图片数据来源:《友邦2024年中期业绩简报》

友邦的投资布局不仅长期稳定且审慎稳健,其资产质量亦属上乘,这为持续稳定的分红实现率提供了坚实保障。

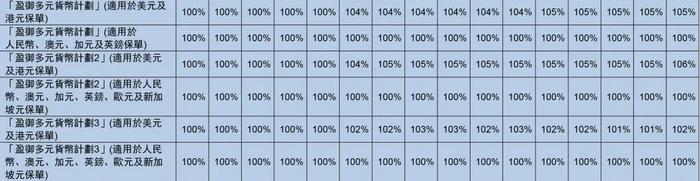

以备受青睐的多元货币储蓄险「盈御」系列为例,自2021年投保的盈御1以来,已连续两年实现100%的总现价比率;而2022年投保的盈御2,在2023年同样达到了100%的总现价比率!

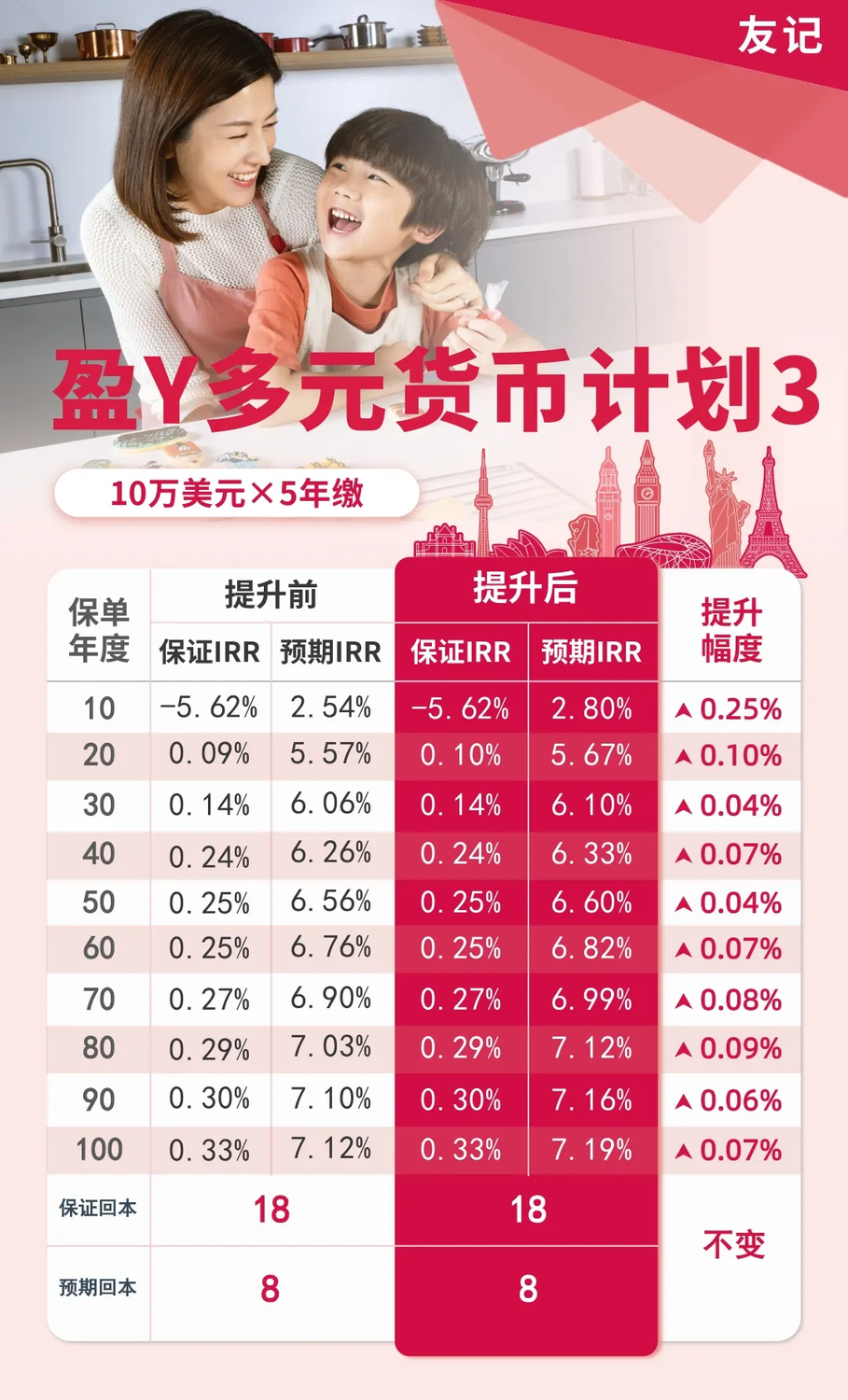

自2024年8月1日起,友邦进一步上调了「盈御3」美元及港元保单的预期收益(保证收益保持不变)。

以5年缴美元保单为例,全年期预期收益调整幅度在0.04%-0.25%之间,保单前20年的涨幅尤为显著,长线内部回报率从7.12%提升至7.19%,增值潜力大幅提升。

与2023年的分红成绩相比,「盈御3」的预期总现金价值可提升至101%-103%,实现了稳健的增长。

话不多说,我们以0岁孩子为例,看看不同缴费期,友邦盈御3都有什么收益表现?可以看到,不管是任何一个缴费期,友邦盈御3的长期收益率都能超过7%!不过,保证收益并不高,预期收益相对稳定,全期都很均衡;其中5年期长期收益率最高,可达7.12%,结合友邦的优惠政策来看,这个也最划算。

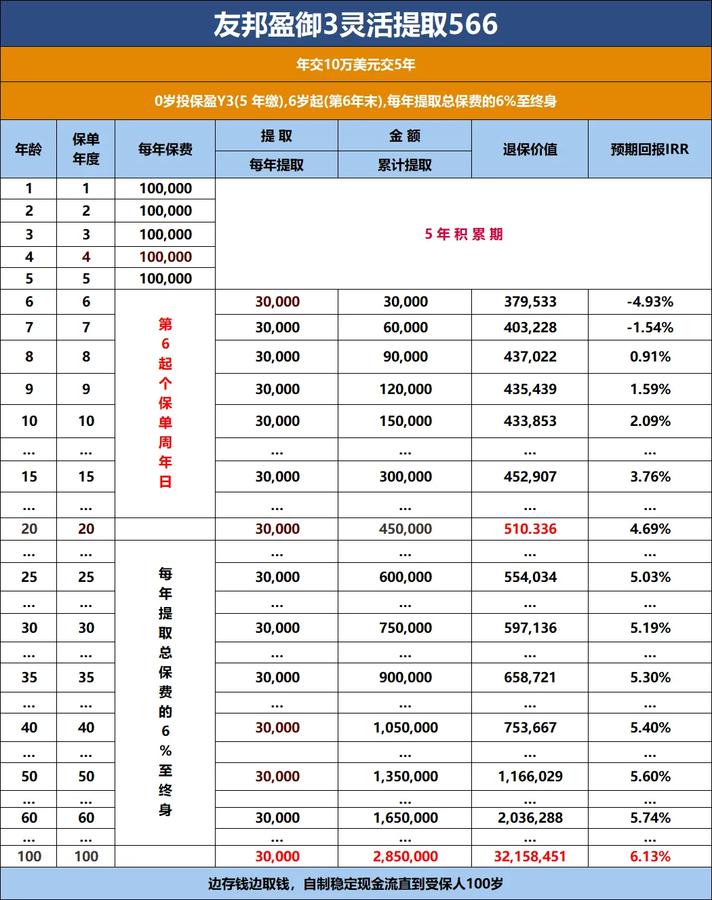

而10年期长期收益率最低,保证回本期也较长,相对没那么突出。并且,越早交完保费,预期回本时间越快!最早只需要5年!分析完不提取的情况,我们再来看看提取的情况下,会有什么收益表现! 可以看到,从第6个保单年度,每年提取3万美元的情况下,累积提取到100岁,可累计领回285万美元,是已交保费的5.7倍!这种提取方法并不影响本金,每年领3万,保单账户里的现金价值会接着进行复利。在保单第100年时,保单现金价值还剩3215万美元,是已交保费的64倍多。总之,这个提领方式不仅可以解决每年的开销,还能给后代留下一笔丰厚的财富。老规矩,以年交10万,缴5年为例;看看每年叠加领取的情况下,收益表现如何?

可以看到,从第6个保单年度,每年提取3万美元的情况下,累积提取到100岁,可累计领回285万美元,是已交保费的5.7倍!这种提取方法并不影响本金,每年领3万,保单账户里的现金价值会接着进行复利。在保单第100年时,保单现金价值还剩3215万美元,是已交保费的64倍多。总之,这个提领方式不仅可以解决每年的开销,还能给后代留下一笔丰厚的财富。老规矩,以年交10万,缴5年为例;看看每年叠加领取的情况下,收益表现如何? 可以看到,从6岁开始领取到100岁,可以累计领回1590万美元,账户里还有702万美元。虽然没有566提取所剩现价高,但可以应对我们不同阶段的资金需求,例如教育金、婚嫁金、创业、养老等!综上所述,不同提取方式,不但可以满足自己的个人需求,还能做好资产二次配置,转移风险!

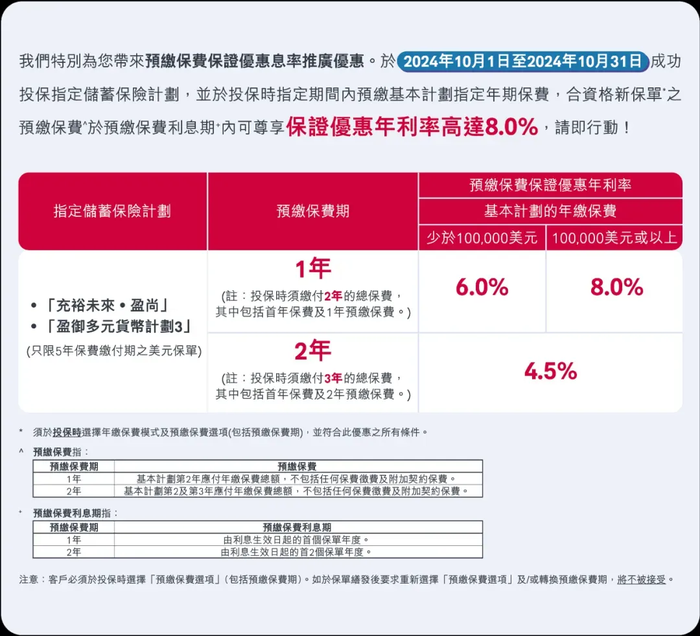

可以看到,从6岁开始领取到100岁,可以累计领回1590万美元,账户里还有702万美元。虽然没有566提取所剩现价高,但可以应对我们不同阶段的资金需求,例如教育金、婚嫁金、创业、养老等!综上所述,不同提取方式,不但可以满足自己的个人需求,还能做好资产二次配置,转移风险!此外,友邦「盈御3」还为5年缴美元保单提供了预缴优惠,保证利率高达8%,是当前市场上少有的利率高地。此优惠限时于2024年10月1日至10月31日期间(需在2024年12月31日或之前完成缮发)。

具体优惠如下:

预缴1年保费(即缴纳前2年保费),年缴保费低于10万美元者享6%保证利率,高于或等于10万美元者享8%保证利率;

预缴2年保费(即缴纳前3年保费)者,享4.5%保证利率。

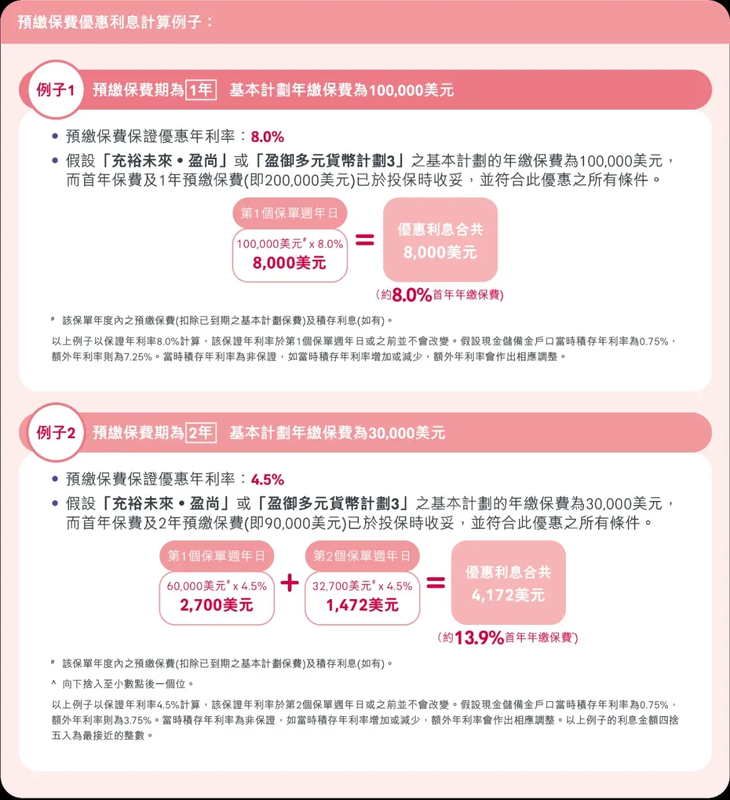

预缴优惠计算例子:

作为港险市场的领军者,友邦凭借千亿级别的投资实力、全球多元且优质的资产布局,历经多轮市场与经济周期的考验,其长期分红实现率表现卓越,赢得了广泛的信赖与认可!